十八親和銀行は長崎県長崎市を本拠地にする地方銀行です。

店舗数は188店舗、長崎県内の全ての市や町に支店を設置しています。

- 長崎県:165店舗

- 佐賀県:6店舗

- 福岡県:13店舗

- 熊本県:1店舗

- 東京都:2店舗

- 大阪府:1店舗

公式ホームページには「カードローンシェア九州エリアNO1」と記載されています。

長崎県に在住している、もしくは勤務していれば、メガバンクよりも身近で便利な銀行系カードローンかもしれません。

申し込みを検討している方もいらっしゃるのではないでしょうか。

しかし地域に密着した身近なカードローンであっても銀行が運営しているので、申し込みの際の審査は決して緩くはありません。

今回の記事では十八親和銀行カードローンの申し込みの流れや審査の内容、審査時間や口コミからの評判などを詳しく解説します。

- 十八親和銀行カードローンは九州、山口県に在住、在勤者が利用できる

- 十八親和銀行カードローンは預金口座があればWeb完結で申し込み可能

- 十八親和銀行カードローンはコンビニATMで借入・返済ができる

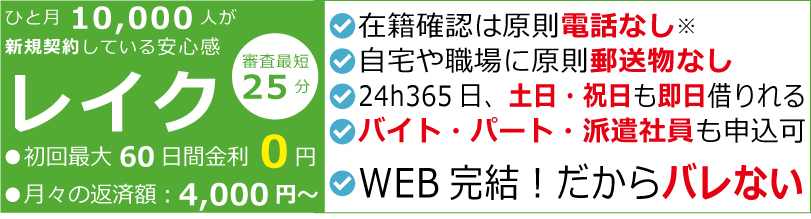

- 十八親和銀行カードローンの審査では在籍確認電話がある

- 十八親和銀行カードローンのカードは必ず自宅に郵送される

十八親和銀行カードローンは地方銀行カードローン

| サービス名 | FFGカードローン |

|---|---|

| 金利(年率) | 1.9%~14.5% |

| 限度額 | 1,000万円 |

| 申込条件 | ・収入がある20歳以上69歳以下 ・保証会社の保証が得られる ・九州、山口県に在住あるいは在勤している、もしくは口座を開設している |

| 借入方法 | 提携ATMから借入 |

| 返済方法 | ・提携ATMから入金 ・銀行口座から自動引き落とし |

| 即日融資 | 不可 |

| 保証会社 | ふくぎん保証株式会社またはSMBCコンシューマーファイナンス株式会社 |

| 遅延損害金 | 年率14%(借入利率が超えている場合はその利率を適用) |

| 特徴 | ・来店不要でWeb完結申し込み可能 ・最大融資金額1,000万円 ・パート、アルバイト、学生、年金受給者でも申し込み可能 ・全国の提携ATMが利用できる |

十八親和銀行カードローンは長崎県を中心とした九州もしくは山口県に在住、あるいは在勤している方に加えて、十八親和銀行の預金口座を開設していれば営業エリア外に在住していても申し込み可能です。

借入の際の金利(年率)は最高14.5%、銀行系カードローンでは標準的な金利ですが、借りられる最大限度額は1,000万円は他の銀行ではあまり見られない高い金額です。

借り入れや返済は原則として十八親和銀行ATMもしくはコンビニなどの提携ATMを活用しますが、口座を保有していれば自動引き落としによる返済も可能です。

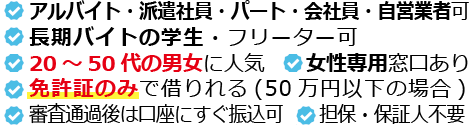

十八親和銀行カードローンの最大のメリットは申し込みできる方の幅の広さにあります。収入があればパートやアルバイトに加えて、年金受給者でも申し込み可能です。

ただし銀行系カードローンなので、申し込みの際の審査は決して緩くはありません。また、お金に困っているとしても、即日融資は不可なので注意してください。

限度額が最大1,000万円と高額融資にも対応できる

十八親和銀行の融資限度額は最大1,000万円です。

銀行だけではなく消費者金融のカードローンを含めても、かなり高い金額といえるでしょう。

| カードローン | 融資限度額 |

|---|---|

| 十八親和銀行 | 1,000万円 |

| 三菱UFJ銀行 | 500万円 |

| 三井住友銀行 | 800万円 |

| みずほ銀行 | 800万円 |

| 楽天銀行 | 800万円 |

| イオン銀行 | 800万円 |

| アコム | 500万円 |

| プロミス | 500万円 |

| SMBCモビット | 800万円 |

融資限度額とは、その金額まで誰でも借りられる金額ではありません。

実際に借りられる金額は申し込み後の審査によって決まりますが、カードローンの審査は消費者金融よりも銀行の方が厳しいといわれています。

十八親和銀行が加盟している全国銀行協会からは、過剰融資や債務超過などの事例が増加している傾向を踏まえて個人向け貸付審査の厳格化に関する申し合わせが発表されています。

昨今、銀行カードローンの残高が増加していることを受け、当協会は、銀行

による消費者向け貸付けについて、改正貸金業法の趣旨を踏まえた広告等の実

施および審査態勢等の整備をより一層徹底する

引用:銀行による消費者向け貸付けに係る申し合わせ|一般社団法人全国銀行協会

金利は1.9%~14.5%の固定金利(限度額によって決まる)

十八親和銀行の借入金利は1.9%~14.5%です。

最高でも14.5%の金利設定は銀行カードローンの中では標準的、消費者金融カードローンよりも低い金利です。

| カードローン | 金利(年率) |

|---|---|

| 十八親和銀行 | 1.90%~14.50% |

| 三菱UFJ銀行 | 1.80%~14.60% |

| 三井住友銀行 | 1.50%~14.50% |

| みずほ銀行 | 2.00%~14.00% |

| 千葉銀行 | 1.40%~14.80% |

| 楽天銀行 | 1.90%~14.50% |

| イオン銀行 | 3.80%~14.80% |

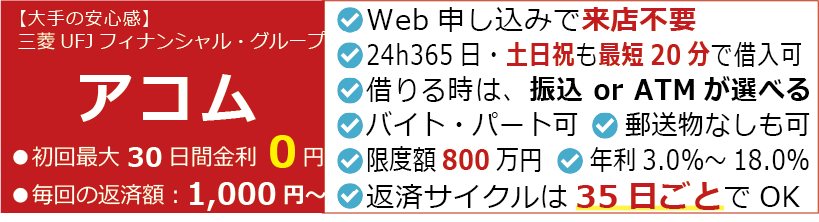

| アコム | 3.00%~18.00% |

| プロミス | 4.50%~17.80% |

| SMBCモビット | 3.00%~18.00% |

また、十八親和銀行カードローンの金利は審査によってではなく設定された融資限度額によって自動的に決まります。

| 借入限度額 | 金利(年率) |

|---|---|

| 10万円~100万円 | 14.5% |

| 100万円~200万円 | 12.0% |

| 200万円~300万円 | 10.0% |

| 300万円~400万円 | 8.0% |

| 400万円~500万円 | 7.0% |

| 500万円~600万円 | 6.0% |

| 600万円~700万円 | 5.0% |

| 700万円~800万円 | 4.0% |

| 800万円~1,000万円 | 1.9% |

たとえば審査の結果融資限度額が100万円以上の金額になった場合には、初回の借り入れ時点から12.0%の金利が適用されます。

初回借入の際には金額にかかわらず最大金利が適用される場合が多いので、十八親和銀行カードローンは審査の結果によってはとても有利な金利で借りることができます。

コンビニATMで借入・返済が可能

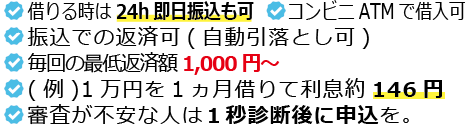

十八親和銀行カードローンの借入・返済にはコンビニエンスストアのATMが使用できます。

・セブン銀行ATM:セブンイレブン、イトーヨーカードーなど

・ローソン銀行ATM:ローソン、ナチュラルローソンなど

・E-netATM:ファミリーマート、デイリーヤマザキ、ポプラ、生活彩家など

コンビニエンスストアは全国に展開しているので、出張や転勤で地方で移動した際の急な出費にもすぐに借りられて便利です。

毎月の返済額は2,000円からでOK

十八親和銀行カードローンの毎月の返済額は、借入残高によって段階的に設定されています。

| 借入残高 | 毎月の最低返済額 |

|---|---|

| 2,000円未満 | 残りの借入残高全額 |

| 2,000円~10万円 | 2,000円 |

| 10万円~20万円 | 4,000円 |

| 20万円~30万円 | 6,000円 |

| 30万円~40万円 | 8,000円 |

| 40万円~50万円 | 10,000円 |

| 50万円~100万円 | 20,000円 |

| 100万円~200万円 | 30,000円 |

| 200万円~200万円 | 40,000円 |

| 300万円~400万円 | 50,000円 |

| 400万円~500万円 | 60,000円 |

| 500万円~600万円 | 70,000円 |

| 600万円~700万円 | 80,000円 |

| 700万円~800万円 | 90,000円 |

| 800万円~900万円 | 100,000円 |

| 900万円~1,000万円 | 110,000円 |

十八親和銀行カードローンの返済方法は「残高スライドリボルビング返済方式」、一般的にリボ払いと呼ばれる方法です。

この方式では設定された金額の幅の中では返済額が一定になります。

例えば、10万円借りても、19万円借りても返済額は同じ4,000円です。

返済額の中には元金と利息が含まれるので、残高が多いほど利息額が大きくなり、その分元金に充当される金額が少なくなります。

10万円借りた場合と19万円借りた場合を比較してみましょう。返済額は同じ4,000円です。

利息額の以下の計算式でわかります。

10万円借りた場合の利息額:(10万円×14.5%)÷365日×30日=1,191円

19万円借りた場合の利息額:(19万円×14.5%)÷365日×30日=2,264円

上記の利息額を返済額から差し引いた金額が元金の返済額です。

10万円借りた場合の元金返済額:4,000円-1,191円=2,809円

19万円借りた場合の元金返済額:4,000円-2,264円=1,736円

返済額が同じ場合は残高が大きいほうが元金の返済額が少なくなるのがわかります。

そのため返済額は一定ですが、借入金額が多いほど返済期間が長くなるので注意が必要です。

また借入残高が少なくなれば自動的に約定返済額は変更されるので、手続きをする必要はありません。

銀行口座の開設なしで申込・借入できる

十八親和銀行カードローンは、銀行に預金口座を開設しなくても申し込み可能です。

また、借り入れも返済も提携ATMからおこなえるので利用中も口座がなくても問題はありません。

しかし、十八親和銀行カードローンを申し込むのであれば事前の銀行口座開設をおすすめします。

カードローンの審査で重要なポイントは申込者の信頼度です。

十八親和銀行に預金口座を保有していれば、信頼度のアップが期待できます。

・十八親和銀行の口座に給与が振り込まれている

・公共料金などの引き落とし口座に指定して、遅延がない

・ある程度の残高がある

・定期預金などの普通預金以外の口座も保有している

十八親和銀行に口座を開設して1年以上の取引実績を積み重ねれば、カードローンの審査通過の可能性がアップするのではないでしょうか。

十八親和銀行が取り扱うカードローンの種類は3つ

| 十八親和銀行カードローンの種類 | 十八親和銀行カードローン | カードローン THE FIRST | 教育カードローン |

|---|---|---|---|

| 借入限度額 | 1,000万円 | 1,000万円 | 1,000万円 |

| 金利 | 1.9%~14.5% | 3.0%~8.0% | 2.6%~4.5% |

| 年齢制限 | 満20歳以上69歳以下 | 満20歳以上60歳以下 | 満20歳以上60歳以下 |

| 申込条件 | ・九州、山口県に在住あるいは在勤している、もしくは口座を開設している ・保証会社の保証が得られる |

・年収400万円以上もしくは十八親和銀行の住宅ローンを利用している(予定可) ・保証会社の保証が得られる |

・就学しているあるいは進学予定の子供がいる親 ・安定した収入がある(パート、アルバイト不可) ・保証会社の保証が得られる |

| 資金用途 | 自由 | 自由 | 子供の教育関連費用(確認資料が必要) |

| 保証会社 | ・ふくぎん保証株式会社 ・SMBCコンシューマーファイナンス株式会社 |

・ふくぎん保証株式会社 ・SMBCコンシューマーファイナンス株式会社 |

・ふくぎん保証株式会社 ・株式会社ジャックス |

| 借入方法 | 提携ATM | ||

| 返済日 | 1日~26日の間で設定 | ||

| 遅延損害金 | 年率14%(借入利率が超えている場合はその利率を適用) | 年率14%(借入利率が超えている場合はその利率を適用) | 年率14%(借入利率が超えている場合はその利率を適用) |

| 特徴 | ・来店不要でWeb完結申し込み可能 ・パート、アルバイト、学生、年金受給者でも申し込み可能 |

・年収400万円以上のハイクラスカードローン ・年率最大8.0%の低金利 |

・子供の就学費用に限定したカードローン ・目的ローンのなみの低金利 |

個人向けローンには、極度型貸付方式のカードローンと証書型貸付方式の目的ローンの2種類があります。

| 極度型貸付(カードローン) | ・設定された融資限度額の範囲内で何回でも借り入れができる ・お金の利用用途は自由 |

|---|---|

| 証書型貸付(目的ローン) | ・融資時点で決められた金額を借入、追加融資は受けられない ・決められた用途に応じて貸し付けられる |

十八親和銀行には個人向けカードローンが3種類あります。

- 十八親和銀行カードローン:申込者の幅が広く使いやすい

- カードローンTHE FIRST:低金利で利用できるハイクラスカードローン

- 教育カードローン:子供の教育資金に目的を限定したカードローン

カードローンTHE FIRSTは年収400万円以上、あるいは十八親和銀行の住宅ローン利用者に向けた金利を優遇したカードローンです。

また、教育ローンは多くの銀行では目的ローンとして提供していますが、十八親和銀行ではカードローンとして利用可能です。低金利で最低限必要な教育資金を随時借りられるので、とても便利です。

十八親和銀行カードローンの審査は厳しい?

十八親和銀行カードローンを申し込む際には審査が必ずあります。

審査の結果により、次の2点を決定します。

①融資の可否

②融資上限額

一般的に消費者金融と比較して銀行のカードローンの審査は厳しいと言われています。

十八親和銀行カードローンも同様に、融資申し込みの際の審査は緩くはありません。

- 銀行の審査は消費者金融よりも基準が厳しい

- 銀行と保証会社の両方の審査を通過しなければならない

- 収入がない専業主婦は申込対象外

- 勤務先への在籍確認は必ず実施される

- 年収の1/3以上の融資を希望する場合は、審査はさらに厳しくなる

銀行がカードローンでお金を貸す場合にもっとも懸念するのは次の2点です。

- 返済金が回収できなくなり貸し倒れになる

- カードローンが反社会勢力などに悪用される

銀行では貸し倒れを防ぐために返済能力の審査を厳格におこない、悪用を防ぐために警察が保有するデータベースへの照会もおこなっています。

消費者金融より審査基準が高い

カードローンの審査項目は銀行も消費者金融も実は同じです。

ただし、審査項目に対する融資可否の判断基準はそれぞれの金融機関がに独自に判断をします。

- 信用情報

- 年収(収入)

- 勤務先・勤続年数

- 他社借入状況

信用情報とは申込者のこれまでの借入や返済の情報であり、民間の信用情報機関に照会をして情報を確認します。

十八親和銀行は全国銀行個人信用情報センターと株式会社日本信用情報機構の2社に加盟しています。

信用情報照会の結果、過去に延滞や債務整理などの情報が登録されている場合には審査の通過はほぼ不可能です。同時に、他社への申し込み状況や借り入れ状況も確認します。

また、カードローンの審査では申込者の年収は最も重要な要素となります。

年収額に応じて融資できる上限額が決定されます。

銀行や消費者金融では一般的に融資可能な金額は年収の1/3までと規定されています。

勤務先や勤続年数は年収の安定性を確認するために重要な情報です。

勤務先が公務員や大手有名企業であるほど信用度は高くなり、勤続年数が長いほど安定性が高いと判断されます。

これらの要素を総合的に検討して融資の可否と上限額が決定されますが、銀行のほうが消費者金融よりも審査基準が厳しいといわれています。(無審査で即金を用意する方法)

保証会社の審査通過も必須条件

十八親和銀行カードローンの審査では、十八親和銀行の審査と同時に保証会社の審査も通過しなければなりません。

十八親和銀行カードローンの保証は、ふくぎん保証株式会社もしくはSMBCコンシューマーファイナンス株式会社のいずれかの会社が受け持ちます。

十八親和銀行カードローンの審査では、十八親和銀行の審査と同時に保証会社の審査も通過しなければなりません。

【ふくぎん保証株式会社】

十八親和銀行、福岡銀行、熊本銀行、福岡中央銀行の4行のグループ会社ふくおかフィナンシャルグループ傘下の会社であり、十八親和銀行カードローンをはじめとして、九州エリアの金融機関が提供する各種ローンに対する信用保証を提供しています。(福岡銀行カードローン)

【SMBCコンシューマーファイナンス株式会社】

消費者金融プロミスを運営しているSMBCグループであり、信用保証事業では日本全国でおよそ200社近い金融機関と提携しています。

保証会社ではカードローンの契約に対して与信と代位弁済の提供をおこないます。

| 与信 | 申込者の信用情報を審査して融資の可否や融資限度額の設定を与えること。利用限度額を与信枠とも呼びます。 |

|---|---|

| 代位弁済 | 契約者が返済不能におちいった際に、本人にかわって返済をすること。ただし、契約者は返済から免れることはなく、保証会社に一括返済を求められます。 |

保証会社は申込者を審査して与信をあたえ、万一の際は代わって返済をしなければなりません。もちろん、代位弁済をした金額は契約者に請求をしますが、その時点で債務整理をされてしまうと回収不能となるリスクがあります。

そのため、保証会社の審査は厳格におこなわれます。

専業主婦は借りられない

十八親和銀行カードローンは専業主婦は申込対象外です。

専業主婦とはパートなどの定職に就いておらず、収入が無い既婚者を意味します。

専業主婦は0円が原則ですが、給与収入が年間103万円以下の非課税対象になっている主婦も専業主婦と見なされる場合があります。

専業主婦であっても配偶者に収入がある場合には借り入れ可能なカードローンもあり、配偶者貸付制度と呼ばれますが、十八親和銀行カードローンでは採用されていません。

在籍確認は勤務先に電話をかけることで行われる

十八親和銀行カードローンでは勤務先への在籍確認が必ずおこなわれます。

在籍確認とは申込書に記入された勤務先に実際に勤めているかを電話連絡で確認するステップです。

在籍確認電話があったばあいに本人が電話に出られればそれで確認は終了します。

また、本人が不在で電話に出られない場合も「外出しています」・「離籍しています」などの応対があり在籍が確認できれば問題はありません。

また、在籍確認電話は個人情報に配慮して個人名でかけられるので、周囲にカードローンの審査とバレる心配はありません。

もしも十八親和銀行からの電話と知られたとしても、相手が銀行なので自動車を買うためのローンを申し込んだなどと話せば、不審に思われることはないでしょう。

一人勤務で電話に出られない場合などは、事前に相談をすることで電話連絡に代えて書類提出で本人確認が完了できる場合もあります。

総量規制以上借りる場合は審査は更に厳しくなる

十八親和銀行カードローンで借りられる上限額はおよそ収入の1/3までが目安になります。

これは消費者金融を規制する貸金業法の総量規制に準じた金額です。

第十三条の二

当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

2 前項に規定する「個人過剰貸付契約」とは、当該個人顧客に係る基準額(その年間の給与及びこれに類する定期的な収入の金額として内閣府令で定めるものを合算した額に三分の一を乗じて得た額をいう)

引用:貸金業法 | e-Gov法令検索

十八親和銀行カードローンは銀行が運営しているので貸金業法にしなられることはありませんが、全国銀行協会からの申し合わせで総量規制に準ずる上限枠が推奨されています。

個人の年収に対する借入額の比率を1/3以内に制限する総量規制の効果として、多重債務の発生が一定程度に抑制されている状況等を踏まえ、銀行カードローンにおいても、個人の年収に対する借入額の比率を 意識した代弁率のコントロール等を行うべく信用保証会社と審査方針等を協議するよう努める。

引用:銀行による消費者向け貸付けに係る申し合わせ|一般社団法人全国銀行協会

もちろん、法律で規制されているわけではないので、十八親和銀行カードローンで総量規制枠を超えた金額を借りることも申込者の信用度によっては可能です。

ただし、その場合の審査はかなり厳しいものになると覚悟しなければなりません。

十八親和銀行カードローンで審査落ちする人の特徴

カードローンの申し込みをする際には、審査を通過するまではドキドキするものです。

しかし、収入があり信用情報に問題がなければ、審査をそれほど不安に感じることはありません。

十八親和銀行カードローンで審査を通過しない人の特徴をあげてみました。

- 過去に返済の滞納や未納がある

- 収入が不安定、また収入額が低い

- 勤務している会社に転職したばかりで勤続年数が短い

- すでに他社でカードローンを利用している

- 申し込み署の記載内容にウソがあった

また、審査の段階で照会した信用情報に債務整理などの事実が登録されている場合は、ブラックリストに載っている状態であり審査を通過することはありません。

十八親和銀行カードローンの審査を通過するポイントを再度確認しておきましょう。

・定職に就き安定した収入が継続している

・過去に返済の遅延などの事実がない

・申込書を正直に記載している

ほとんどの方はあてはまるのではないでしょうか。

支払いや返済を滞納している

過去に支払いや返済を滞納した実績がある場合には、審査の通過は難しいでしょう。

支払いや返済の滞納はカードローンだけではなく、次のような返済も対象です。

- クレジットカード

- 携帯電話料金

- 自動車ローンなどの目的ローン

延滞などの事実が信用情報機関に登録された場合には、5年から7年程度は保管されているので審査通過は難しいでしょう。

さらに、ふくおかフィナンシャルグループの4銀行や保証会社のふくぎん保証株式会社、SMBCコンシューマーファイナンス株式会社が保証するローンで滞納があった場合には、その記録は永久的に記録されているので審査通過は絶望的です。

収入が低い・安定していない

申込者の収入が低い、あるいは不安定な場合も審査にはマイナスの影響があります。

十八親和銀行カードローンの審査を通過するポイントは、安定した返済能力です。

カードローンでは、借りたお金に対して毎月一定の金額で返済をしなければなりません。

毎月収入があったとしてもその額が少なければ、ほとんどのお金が家賃や食費などの生活費に使われ返済に当てるお金が確保できない恐れがあります。

また、たとえば先月20万円の収入があったとしても、今月が0円では結果として返済が滞ることになるでしょう。

カードローンの審査では、申込者の収入などから確実に毎月返済可能な金額を見極めて融資額を決定します。

勤続年数が短い・転職したばかり

会社勤めで毎月給与収入があるとしても、その会社での勤続年数が短い、あるいは転職して間もない場合には審査に影響があります。

転職して勤続期間が短いと、収入の安定性が低いと判断されます。また、転職してすぐにカードローンを利用するのは、よほどお金に困っているのではないかと判断されるかもしれません。

しかし、転職間もないからといって必ずしも審査を通過しないというわけではありません。

転職をする際には、勤務地への引っ越しや当面の生活費などの資金が必要なことも事実です。

その場合には、前職の収入を証明する書類をきちんとそろえて提出をすれば審査を通過する可能性は十分にあります。

ただし短い期間での転職を何回も繰り返している場合には審査は通過しません。カードローンを申し込むのであれば、最低でも1年間以上の勤続年数が望ましいでしょう。

他社カードローンで借り過ぎている

十八親和銀行カードローンを申し込んだ際に、すでに他の銀行や消費者金融のカードローンで借り入れをしている場合には、その状況によっては審査に影響があります。

- 他社の借入残高が多い

- 複数の会社から借り入れをしている

十八親和銀行カードローンの融資上限額の目安は年収の1/3ですが、すでに借り入れているカードローンやキャッシングの残高を合算した額で判断します。そのため、すでに他社での借り入れが多い場合には審査を通過しない可能性が高くなります。

借入残高の合計額が低めであっても、複数の会社から借り入れている状況も審査にはマイナスです。お金の管理がきちんとできていないと判断される恐れがあるのです。

申込時に虚偽の申告で審査を有利に進めようとした

十八親和銀行カードローンを申し込む際に、申込書にウソの記載をした場合には絶対に審査は通りません。

審査を有利に進めたいばかりにおこなってしまう虚偽申告には以下のようなケースが考えられます。

・勤務先欄に実際には勤務していない有名企業の名前を書いた

・年収を100万円ほど多く記入した

・勤続年数を実際よりも長く書いた

・他社からの借り入れを0円と記入した

・賃貸アパート住まいだが持ち家と記入した

いずれも審査を有利に進め少しでも多くの限度額を獲得したいためにおこなった事例ですが、これらのウソの記載は審査の途中で必ずバレます。

もしも虚偽記載が発覚した場合には信用情報機関に事実を登録され、今回だけではなく将来的にもカードローンの審査通過は難しくなるでしょう。

また、最悪の場合は詐欺罪として告発されてしまうかもしれません。

ブラックリスト・信用情報に傷がついている

「ブラックリストに載る」という言葉をよく耳にしますが、実際にそのようなリストが存在しているわけではありません。

延滞や債務整理などの金融事故を引き起こし、信用方法機関に登録されている状況を一般的に「ブラックリストに載る」と表現しています。

十八親和銀行カードローンの審査では必ず信用情報機関に申込内容の照会をします。

延滞などの事故情報は異動情報と呼ばれ、おおよそ以下の期間保管されています。

| 申し込み | 6ヶ月間 |

|---|---|

| 延滞 | 延滞期間中・返済完了後1年間 |

| 代位弁済 | 5年間 |

| 債務整理 | 5年間~10年間 |

一般的に60日間以上返済が遅延すると延滞として登録されます。

また、自己破産や任意整理などの債務整理をおこなった場合には最長10年程度は異動情報が保管されています。

信用情報にキズがついている間は審査通過は難しいでしょう。

十八親和銀行カードローンの審査の口コミ・評判

十八親和銀行カードローンは長崎県を中心に北九州エリアで地域に密着したサービスを展開しています。

このエリアに在住、在勤の方であれば申し込みを検討している方、あるいはすでに利用している方も多いのではないでしょうか。

十八親和銀行カードローンの審査に関するリアルな評判を、インターネット上の口コミなどから検証しました。

親和銀行でフリーローンを諸事情で組みたいです。

正社員でしたが、去年の4月で退職をしてアルバイトをしています。

カードを作ったときは公務員で申請をしていたので

今からローンを組もうと した場合正社員ではないから

虚偽申告とかで審査が落ちたりとかしたりしないのでしょうか?(引用:Yahoo!知恵袋)

ローンの審査では必ず勤務先に電話による在籍確認がおこなわれるので、その時点で公務員を退職していることがバレてしまいます。

まずは利用しているカードに登録している勤務先情報の変更をしなければなりません。

そのうえで、ローンを申し込む際には現状の就業状況を正しく申請する必要があります。

もしも変更をせずに公務員のままでローン申し込みをした場合には、必ずウソがばれて現在使用しているカードまで失う恐れがあります。

十八親和銀行のカードローンで50万お借りしていて、

いつも1万円の引き落としなんですが、

今月2万円引き落とされていました。 なぜでしょうか?(引用:Yahoo!知恵袋)

十八親和銀行カードローンの返済額は返済時点での借入残高によって変動します。

50万円までは1万円ですが、50万円を超過すると2万円に返済額が変更になります。

前回返済後に追加借り入れをしたのではないでしょうか。

ATMや公式サイトのインターネットバンキング、十八親和銀行専用アプリから借入残高の確認が可能です。

十八親和銀行カードローンの審査申し込みから融資までの流れ

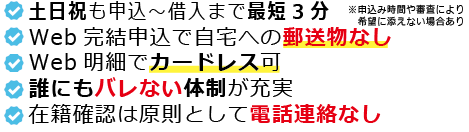

十八親和銀行カードローンの申し込みから融資までの流れは、十八親和銀行の預金口座の有無で違いがあります。

・預金口座あり:申し込みから融資までWeb完結が可能

・預金口座なし:申し込み後の契約は郵送でやりとり

十八親和銀行に預金口座がありWeb完結で申し込めば審査から融資実行まで手間がかからずスピーディに進行しますが、Web完結でも郵送契約でも申し込みから融資実行までの基本的な流れは同様です。

- カードローン申し込み(Web、スマホ、ATM、電話等)

- 携帯電話にSMSが届き、メールアドレスを登録

- 必要書類の提出(Webアップロード可)

- 審査(信用情報の照会、在籍確認)

- 融資の可否の連絡(電話もしくは郵送)

- 契約

- 自宅にローンカードが郵送される

- カードローン利用可

十八親和銀行に預金口座があれば契約もWeb上の手続きで完了し、ローンカード到着前に銀行振込による融資を受けることができます。

十八親和銀行カードローンの申込条件

| 年齢制限 | 満20歳以上69歳以下 |

|---|---|

| 申込条件 | ・安定した収入がある ・保証会社の保証が得られる ・九州、山口県に在住あるいは在勤している、もしくは口座を開設している |

十八親和銀行カードローンは満20歳以上69歳未満で安定した収入がある方が申し込み可能です。

申込者の条件は幅広く、パート・アルバイト、学生や年金受給者でも収入が安定していればOKです。

申し込む際には十八親和銀行の営業エリアに在住、あるいは勤務している方に限ります。

ただし、以前営業エリアに在住していて十八親和銀行の口座を開設しているのであれば遠方に移転した後でも申し込めます。

口座があれば融資までWeb完結できるので問題はありません。

申込時の必要書類は原則運転免許証

十八親和銀行カードローンでは申込時に本人確認書類の提出が必要です。

・運転免許証

・マイナンバーカード

・パスポート

・在留カード/特別永住者証明書

公式サイトからダウンロードできるFAX送付用申込書には、「運転免許証コピーの貼付がない場合は、申込をお受けいたしかねます」と表記されていますが、実際には運転免許証以外の証明書類でも問題ありません。

ただし、FAXでの申し込みで運転免許証以外を提出する場合には事前に窓口に相談した方がよさそうです。

運転免許証コピーの貼付がない場合は、申込をお受けいたしかねますのであらかじめご了承ください。

運転免許証をお持ちでない方は、申し訳ございませんが窓口までご相談ください。

運転免許証を取得しているのであれば、FAX申し込み以外の方法でも申込時の本人確認書類は原則として運転免許証を提出すると認識したほうが間違いがありません。

借入が50万円を超える場合は所得証明が必要

十八親和銀行カードローンの申し込み時に必要な提出書類は、本人確認書類と収入証明書類(所得証明)の2種類です。

本人確認書類は必ず提出しなければなりません。収入証明書類は借入希望額が50万円を超える場合に提出が必要です。

50万円以上という基準は貸金業法の規定に準じています。

貸金業法 第十三条

貸金業者は、前項の場合において、次の各号に掲げる場合のいずれかに該当するときは、資金需要者である個人の顧客から源泉徴収票その他の当該個人顧客の収入又は収益その他の資力を明らかにする事項を記載し、又は記録した書面又は電磁的記録として内閣府令で定めるものの提出又は提供を受けなければならない。

一 次に掲げる金額を合算した額が五十万円を超える場合

二 次に掲げる金額を合算した額が百万円を超える場合

引用:貸金業法 | e-Gov法令検索

十八親和銀行カードローンは貸金業法の規制外ですが、加盟している全国銀行協会からも同様の基準が推奨されています。

年収証明書や自ら保有するお客さまの情報等によって、お客さまの収入状況や返済能力をより正確に把握することに努める。例えば、改正貸金業法上、自社で50万円超または他社借入を含めた総額で100万円超の貸出審査には年収証明書が必要とされていることにも留意する。

引用:銀行カードローンに関する全銀協の取組みについて|一般社団法人全国銀行協会

主な収入証明書類は以下のとおりです。

・源泉徴収票

・給与明細

・納税通知書

・確定申告書

また、借入希望金額が50万円未満であっても、審査の状況によっては収入証明書類の提出が求められる場合があります。

十八親和銀行カードローンを申し込む際には、収入証明書類を事前に用意しておくことをおすすめします。

十八親和銀行カードローンの審査時間は5日~7日(最大3週間ほど)

十八親和銀行カードローンの審査には5日間から7日間の日数がかかります。

また、審査の進行状況によっては最大3週間程度必要な場合もあります。

審査結果については通常5日~7日程度で、

ご自宅宛書面またはお申込みいただいたお電話にてご通知いたしますが、

審査の状況により3週間程度かかる場合もございますので予めご了承ください。

審査にかかる時間は、申込者の条件によって違います。スムーズに審査が進行する条件は次のとおりです。

・十八親和銀行の口座を開設しキャッシュカードを持っている

・Web完結申し込みをおこなっている

・希望金額を最低限におさえている

・必要書類を事前に揃えている

・平日の午前中に申し込みをしている

カードローンの審査は銀行の営業時間内で進行されます。

そのため、土日に申し込みをした場合には翌営業日からの審査スタートになります。

また、週末や大型連休の直前などは申し込みが増加する傾向があります。

審査をよりスムーズにすすめるためには、週前半の平日の前中の申し込みがおすすめです。

審査結果は郵送または電話で通知

十八親和銀行カードローンの審査結果は電話、もしくは郵送で通知されます。

- 審査を通過した場合:電話連絡

- 審査に落ちた場合:郵送連絡

審査を通過した際の電話連絡には、借り入れの最終的な意志確認の意味も含まれています。

審査に落ちた場合は、電話で宣告されると窓口の担当者も本人も気まずい感じになるかもしれないので郵送となるのでしょう。

ただし自宅に届いた郵送物で申し込みが家族にバレてしまう可能性があるので注意が必要です。

融資までの時間は十八親和銀行口座の有無で変わる

| 十八親和銀行カードローンの申込者 | 申込から融資までの時間 |

|---|---|

| 十八親和銀行の口座あり | 最短5~7日 (審査状況によっては約3週間かかる) |

| 十八親和銀行の口座なし | 最短2~3週間 (審査状況によっては約1ヶ月かかる) |

十八親和銀行カードローンの申し込みから融資実行までにかかる時間は、十八親和銀行の銀行口座の有無で大きく違いがあります。

十八親和銀行の口座とキャッシュカードを保有している場合には、申し込みから融資実行まですべてWeb上で完結します。

さらに、急いでお金を借りたい場合にはローンカードが手元に届いていなくても口座振込で融資を受けられます。

一方で口座がない場合には、審査を通過後の契約手続きは郵送になります。

自宅に届いた契約書に記入押印をして返送、その後ローンカードが手元に届いてはじめてお金を借りることができます。

十八親和銀行の口座がない場合には郵送のやり取りで2週間程度が必要なので、申し込みから融資実行まで3週間から1ヶ月程度を見込む必要があります。

十八親和銀行カードローンの借り方:銀行ATM・コンビニATM

十八親和銀行カードローンでは、基本的にATMを利用して借り入れをします。

- 十八親和銀行ATM

- ふくおかフィナンシャルグループの銀行ATM

- ゆうちょ銀行ATM

- コンビニエンスストアのATM

ふくおかフィナンシャルグループの銀行は、福岡銀行、熊本銀行の2行です。

また、借入可能なコンビニATMは以下のとおりです。

| セブン銀行 | ・セブンイレブン ・イトーヨーカドー |

|---|---|

| ローソン銀行 | ・ローソン |

| イーネット | ・ファミリーマート ・デイリーストア ・ポプラ など |

ゆうちょ銀行やコンビニのATMから借り入れできるので、日本中どこにいても利用できます。

ただし、提携ATMを利用する場合には平日の8:45から18:00までは110円、それ以外の時間では220円の手数料が発生します。

手数料の金額は使用するATMによって違いがありますので、利用する前に確認が必要です。

十八親和銀行カードローンの返済方法

| 返済方法 | 支払い方 | 支払期日 |

|---|---|---|

| 口座引き落とし | 口座からの引き落とし | 1日から26日の間で任意に設定 |

| 随時返済 | ATMから入金 | 随時 |

十八親和銀行カードローンの返済方法は次の2種類から選択できます。

- 十八親和銀行の銀行口座から自動引き落とし

- 提携ATMからの入金

口座からの自動引き落としを希望する場合には、カードローン申し込みの際に十八親和銀行の口座を開設している必要があります。

口座引き落としを選択すれば、毎月指日に自動的に引き落としで返済されるので返済日を忘れる心配が少なくなります。

ただし引き落とし日の口座残高には気をつけなくてはなりません。

提携ATMからの返済の場合は、毎月14日が定例返済日になります。

毎月14日までに、前月14日時点での借入残高に応じた返済額を入金すればOKです。

口座引き落とし:毎月1日~26日までの好きな日を選んで引き落とし日に

十八親和銀行の口座から自動引き落としで返済する場合には、返済日を毎月1日から26日までの任意の日付から利用者の都合で選択できます。

自動引き落としの場合、心配なのが引き落とし日の口座残高です。

銀行口座を給与受け取り口座に設定し、返済日を毎月の給料日直後にすれば残高不足の心配も解消できます。

随時返済:ATMで毎月14日までに支払い

提携ATMからの支払いは14日が定例返済日です。

毎月14日までに約定返済額を入金すれば返済は完了です。

・十八親和銀行ATM

・福岡銀行ATM、熊本銀行ATM

・ゆうちょ銀行ATM

・コンビ ニATM(セブン銀行、ローソン銀行、E-net)

上記の提携ATMであれば、返済手数料は無料です。

一括返済・繰り上げ返済もATMから行う

カードローンを賢く使いこなすコツは、借りたお金をできるだけ期間を短縮して完済することです。

しかし決められた毎月1回の定例返済だけでは、なかなか返済は完了しません。

早期完済を目指すのであれば、定例返済にプラスして手持ちのお金に余裕がある時に臨時返済を追加でおこなうことをおすすめします。

定例返済後に追加で入金したお金は元金に充当されるので、借入残高の減少に直結します。

さらに、臨時収入などで余裕ができた際には、残金の一括返済も可能です。

ただし、一括返済をおこなう場合には、元金に対する全額返済当日までの利息額の確認が必要になるので、事前にカードローンの窓口に連絡をして確認をする必要があります。

十八親和銀行カードローンの残高確認をする3つの方法

| 残高確認する方法 | 残高確認できる時間 |

|---|---|

| ダイレクトバンキング | 原則24時間 |

| 銀行窓口 | 銀行の営業時間内 |

| ATM | 原則24時間 |

十八親和銀行カードローンの借入残高は、ダイレクトバンキング、提携ATM、そして各支店の銀行窓口で確認できます。

返済時点での借入残高によって返済額が変動します。定期的に借入残高を確認すれば、徐々に元金が減っているのが実感できます。

元金の減少とともに返済額も低くなっていくので、継続した返済の目安になります。

返済額が低くなっても入金額を維持すれば、それだけ完済までの期間も短縮できるでしょう。

十八親和銀行カードローンは増額できない

十八親和銀行カードローンでは、一旦設定された融資上限額の増額はできません。

公式ホームページのQ&Aにも記載があります。

ただし増額が受け付けられないのは原則なので、本当に追加で資金が必要な場合には十八親和銀行カードローンの窓口で相談してみてはいかがでしょうか。

また十八親和銀行にはカードローンの他にも、各種目的ローンやフリーローン、教育ローンなどの個人向けローンも用意されています。

お金の使用用途が明確であれば、目的ローンに申し込む方法も検討できます。

十八親和銀行のおまとめローン「おまとめ・フリーローン (ナイスカバー)」

| サービス名 | おまとめ・フリーローン「ナイスカバー」 |

|---|---|

| 借入限度額 | 500万円 |

| 金利(年率) | 5.8%~14.0% |

| 申込条件 | ・満20歳以上69歳以下 ・定期的な収入がある ・保証会社の保証が受けられる |

| 返済回数・返済期間 | 6ヶ月以上~15年以下、最長180回 |

| 支払い日 | 毎月14日 |

| 保証会社 | ・ふくぎん保証株示威会社 ・株式会社クレディセゾン ・SMBCコンシューマーファイナンス株式会社 |

十八親和銀行の個人向けローン「ナイスカバー」は、利用目的が自由なフリーローンです。

ただし、借りられるのは申し込み時点の1回だけ、カードローンのように何度も借り入れはできません。

| カードローン | 設定された借入限度額の範囲内で何度でも借り入れと返済が可能です。極度型貸付とも呼ばれます。 |

|---|---|

| フリーローン | 申し込み時点で認められた金額1回のみ借入可能、追加融資はできません。カードローンよりも低めの金利が適用されます。証書型貸付とも呼ばれます。 |

十八親和銀行のフリーローンはおまとめローンではありませんが、利用しているカードローン残高の一括返済を目的とした借入が可能です。

定期的な収入があればパート・アルバイトや年金受給者でも申し込み可能なので、十八親和銀行のナイスカバーでまとめれば、返済期日が一本化され、金利が下がる可能性があります。

十八親和銀行カードローンの問い合わせ先

十八親和銀行のカードローンに関する各種問い合わせ窓口の電話番号は以下のとおりです。

0120-608-400

受付時間:9:00~20:00(銀行休業日を除く)

>>今すぐお金を借りる【最新ランキング】<<

>>今すぐお金を借りる【最新ランキング】<<