今回は学生ローンがやばいと言われている理由、デメリットやお金を借りないための対策を解説します。

学生ローンのことを消費者金融よりも安全だと考えている人や、学生向けだから安全と感じている人もいるようです。

しかし、学生ローンも立派な借入で借金です。

学生向けということもあり審査が簡単で借り入れがしやすいというメリットがありますが、学生には金利が高く、返済が遅れたときは遅延損害金も発生するリスクがあります。

なんとなくで利用すると、返済のときに苦労することになります。

最悪の場合、自分だけでは返済することができず、親に頼ったり債務整理まで検討しなければいけなくなる可能性もあります。

これらは事前にしっかりと調べて注意すれば回避できる可能性があることです。

返済が困難になってから「思っていたことと違った」ということにならないように、この記事でリスクを確認しておきましょう。

- 学生ローンは簡単に借り入れができるが、学生には金利が高く返済が困難になるリスクもある

- 学生ローンはやばいのは借りやすいイメージがあり、借金する習慣が身につくリスクがあるため

- 学生ローンで滞納したら消費者金融と同様に信用情報に傷がついてしまう

- 学生ローンのデメリットは返済方法が少ないこと(窓口と振り込みのみ)

- 学生ローンを使う場合はリスクも考えた上で計画的に利用することが大切

お金借りるEX:山口

お金借りるEX:山口

学生ローンがやばいと言われている理由

まずは学生ローンがやばいと言われている理由から解説します。

今回は学生ローンがやばいと言われている理由を3つ紹介します。

- 学生ローンという名称から安心感で簡単に借りようとする

- 収入が少ない上に学生にとっては金利が高く返済ができなくなる

- 未成年でお金を借りることができて借金癖がつく

上記の理由を知らないまま借りてしまう人がかなりいます。

その結果、返済ができなくなり親に助けてもらったり、債務整理をしなければいけなくなったりします。

また返済をするために働き、社会人になって何年もかかって完済するということもあります。

自分が使うものにどのようなメリットとデメリット、リスクがあるのかを理解してから使いましょう。

それでは順番に説明していきます。

学生ローンという名称から安心感で簡単に借りようとする

学生ローンは「学生ローン」という名前の安心感から簡単に借りようとする人が多いことがやばいと言われている理由の1つです。

そもそも学生ローンとは何かというと、学生に対してお金の融資をする金融業者のことです。

学生ローンは学生や未成年でも借りられるということもあり、学生向けで比較的リスクが低いと考えて借りる人が多いです。

しかし、学生ローンは貸金業法に則って営業をしている貸金業者です。

借りられる金額は少ないですが、返済が滞れば高額な遅延損害金も発生します。

「学生ローン」という名前だけで安全かどうかを判断するのはとても危険なことです。

しっかりと金利・返済方法・遅延損害金なども確認しましょう。

自分が借入をした場合、安全に返済ができるのか計画を立てた上で使うことが重要です。

収入が少ない上に学生にとっては金利が高く返済ができなくなる

学生ローンは収入が少ない学生にとっては金利が高いため、返済ができなくなることがあります。

学生ローンの金利は約14%〜18%に設定されていることが多いです。

これは一般的なカードローンより高めで、社会人が利用する消費者金融と同等の金利です。

社会人であれば働いているため返済も可能ですが、学生は勉強もあり収入も少ないです。

少額の借入でも繰り返すことで負担も増えますし、学校などが忙しくなり、返済を忘れたり遅れたりする可能性もあります。

そうすると金利が膨らみ、また遅延損害金も発生します。

金利や遅延損害金を甘く見ると、返済困難な金額になったり返済期間が長くなり、いつまでも終わらないということにもなります。

そのため、社会人よりも金利の影響は大きくなり、返済が困難になる可能性があります。

学生のうちにお金の勉強をすることはなかなかないので、困った状況になって初めて現状を理解する人もいます。

お金を借りるときは事前に勉強をして、安全に活用できる範囲で借入をすることが大切になります。

未成年でお金を借りられて借金癖がつくから

学生ローンを使うことで借金癖がつく可能性があります。

借金癖が付きやすい人には以下のような特徴があります。

- 計画性がない

- 欲しい物を何でも買ってしまう

- プライドが高い

- 相談する相手がいない

- アルコールやギャンブルに依存してしまう

学生ローンは未成年でも借りることができます。

お金が厳しくなったら、学生ローンで借りて返済する。

これを繰り返すと、少しお金が足りなければすぐに借りればいいという借金癖がつくことに繋がります。

借金をすれば苦労することなく簡単にお金を手にすることができます。

それでは社会人になってからも借金をすることに抵抗がなくなり、大きな金額の借り入れをして返済ができなくなるようなトラブルに繋がる可能性もあります。

未成年のうちからお金を借りることが癖になると、なかなか治すことは難しいです。

借金癖になる前に、5つの特徴に当てはまっていたら治すようにしましょう。

簡単にお金を借りることができる仕組みも問題かもしれませんが、借金癖がついて苦労することがないように今のうちから意識しておきましょう。

民法の成年年齢には,一人で有効な契約をすることができる年齢という意味と,父母の親権に服さなくなる年齢という意味があります。

しかし、ローンでお金を借りる、クレジットカードの審査をうけてカードを作る、などはお金を貸す側、クレカを作る側の審査基準によるところが大きいです。

18歳になったからお金を借りれる、クレカを持てるということには直結しにくく審査は厳しい(18歳19歳は収入証明証の提出が必須、18歳でも高校生、高専生は申込み不可のことも多い)のが現状です。

>>お金が必要な時に、今すぐ一時的にお金を借りれる【最新版】

学生ローンをしてはいけないやばい借金理由

学生ローンをしてはいけないやばい借金の理由を紹介します。

今回は2つ紹介します。

- 飲み会やサークルなどの頻繁な付き合いでお金が足りない

- ギャンブルや投資などの儲け話でお金が必要

お金の使い方には投資・消費・浪費の3つの種類があります。

この2つの理由はどちらも共通しているのは生活に必要なお金ではなく、浪費であるということです。

一時的な楽しさのために借金をすると必ず返済などで苦労をしますし、後悔します。

苦労しないためにも、お金を借りる理由をしっかりと考えて利用しましょう。

飲み会やサークルなどの頻繁な付き合いでお金が足りない

飲み会やサークルなどの頻繁な付き合いでお金が足りないことを理由に学生ローンを使うのはやめましょう。

無駄遣いが多い人に学生ローンは向かないからです。

学生ローンはあくまでキャッシングなので、必ず返済が必要になります。

そのため、飲み会や付き合いなどの無駄遣いで借り入れを繰り返してしまうと、返済が滞る可能性もでてきます。

また飲み会やサークルなどのイベントはお金がかかる上に、学生であるうちは何回も機会があります。

そのすべてにお金がないのに参加してしまえば、借り入れの回数も増えていってしまいます。

借金の返済で滞納や延滞などをすると、信用情報に傷がつき今後ローンなどを組むときに不利になります。

ただ楽しいだけの飲み会やイベントは、借り入れをしてまで参加しても得られるメリットはほとんどありません。

お金がないのであれば、断る勇気も必要です。

飲み会やイベントに参加しないと維持できない関係性は健全ではないので、人間関係を切り替える必要もあります。

ギャンブルや投資などの儲け話でお金が必要

ギャンブルや投資などの儲け話が好きな人には学生ローンは向きません。

ギャンブルは運の要素が強く、必ずしも稼げるわけではありません。

またうまい儲け話には裏があることも多いです。

場合によっては、学生や未成年をターゲットにした犯罪に巻き込まれていたり、詐欺にあっている可能性もあります。

世の中にはあなたを利用してお金儲けをしようとしている人がたくさんいることを忘れてはいけません。

投資も本来は余剰資金で行うものであり、借金をしてまで行うことではありません。

それは少し本を読んで勉強すればわかることです。

学生ローンで借りたお金を元手にして、ギャンブルや投資をしても、失敗してしまえば手元に残るのは借金のみです。

リスクを正確に把握して行動することができない人には学生ローンは向いてません。

借金をせず、コツコツ働くことを意識しましょう。

>>お金が必要な時に、今すぐ一時的にお金を借りれる【最新版】

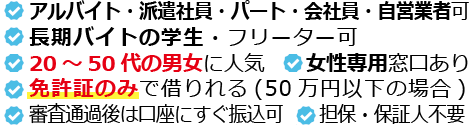

学生ローンの種類と金利・限度額・申込み条件・審査・必要書類

ここでは学生ローンの種類や金利、限度額、申込み条件、審査、必要書類について解説します。

まずは必要な情報を下記の表にまとめましたのでご覧ください。

| 金利 | 限度額 | 申込み条件 | |

|---|---|---|---|

| カレッヂ | 15%〜17% | 50万円 | ・日本国籍の方で、高卒以上の学生の方 (大学生・短大生・予備校生・専門学校生) ・安定した収入のある方 |

| (株)マルイ | 12%〜17% | 50万円 | ・20歳以上の学生(大学生や専門学校生など) ・安定した収入がある方 |

| イー・キャンパス | 14.5%〜16.5% | 50万円 | ・20歳以上29歳以下の学生(大学生・大学院生・専門学校生・短大生) ・安定した収入がある方 ※留学生は不可 |

| フレンド田 | 15%〜17% | 50万円 | ・高卒以上の大学生、短大生、専門学校生、予備校生の方 ・必要書類を提出される方 ・安定した収入のある方 |

この表を見ていただくとわかるように、学生ローンは学生の方が対象になるので、社会人になってから借りることは基本的にはできません。

学生が対象のため、限度額も50万円になっています。

収入が少ない学生や、未成年の借入は上限が10万円になる場合もあるので、確認が必要です。

申込み条件の中で、予備校生も対象になっているのはフレンド田、カレッヂの2社です。

どこの会社も安定した収入があることが条件になっています。

そのためアルバイトなどで毎月収入があることが条件ですので、しっかりと自分で稼ぐ努力をしてから申請する必要があります。

学生ローンの審査の流れと必要書類

ここでは学生ローンの審査の流れと必要書類を紹介します。

学生ローンの審査の流れは以下のとおりです。

- インターネットなどから申し込む

- その後、電話などで審査

- 審査に通ったら必要書類を送る

- 審査結果が連絡される

- 振り込み

- 契約書類が送付される

アルバイト先への在籍確認は、学生ローンの会社によって行うところと行わないところがあります。

利用している学生ローンが審査をするのか事前に確認が必要です。

申込みから契約までネットで完結することが可能な学生ローンもあります。

次に必要書類は以下の通りです。

- 学生証(必須)

- 免許証や保険証

- 銀行のキャッシュカードや通帳

- 住民票や公共料金の請求書など

住民票などは、申込みのときの名前や住所を正しいのかを確認するために必要になります。

学生ローンですので、学生証も必須です。

書類に不備があると審査が滞ったり、借り入れができないことがあります。

提出書類は難しいものや特殊な書類はないので、しっかりと確認して提出しましょう。

>>お金が必要な時に、今すぐ一時的にお金を借りれる【最新版】

学生ローンのメリットとデメリット

ここでは学生ローンのメリットとデメリットをそれぞれ紹介します。

学生ローンは「最短即日融資が可能なスピーディーさ」や「自宅に利用明細が届かないなどの配慮」などの特徴があります。

これらはどれも「お金に困っているけど家族には心配も迷惑もかけたくない」と思っている方には大きなメリットになります。

でも当然のことですが、学生ローンにはメリットだけでなくデメリットも存在します。

デメリットを考えずにメリットだけに目を向けてしまうと、以下のような問題が起きる可能性があります。

- お金が必要で無計画に借入を繰り返してしまう

- 返済ができずに信用情報が傷つき、ローンを組むときに悪影響が出る

- 親や家族など身近な人に心配や迷惑をかけてしまう

人は誰でもメリットを重視し、デメリットについては楽観的に考えてしまうこともよくあります。

借金についてはデメリットを甘く考えてしまい、自己破産してしまうことも珍しくはありません。

メリットもデメリットもどちらもしっかりと把握することで、トラブルになるリスクが大きく減ります。

これから学生ローンのメリットもデメリットも詳しく解説していくので、参考にしてください。

学生ローンのメリット

まずは学生ローンのメリットを紹介します。

今回紹介するメリットは以下の3つです。

- 学生でも借り入れが可能

- 親や家族にバレにくい

- 使いみちが特に決められていない

順番に解説していきます。

学生ローンは学生でも借り入れが可能です。

学生が奨学金や消費者金融で借り入れを申し込む場合は親の同意をもらうことが必要不可欠です。

ですが、学生ローンでは親の同意がなくてもお金を借りることが可能です。

また親の同意が必要ないことや、ネットで完結することから、親や家族にバレるリスクを減らすことができます。

親に頼ると迷惑をかけてしまうし、心配もかけたくないと考えている人が多いのも現状です。

また単純に、親に何かを言われるのが嫌だという人もいるでしょう。

使いみちが決められていないというのも大きなメリットです。

生活費や学費に充てる以外に旅行や趣味などに使うこともできます。

一般的な消費者金融や銀行から借りるよりも使いみちが自由なお金が借りられるのは便利です。

学生ローンのデメリット

次に学生ローンのデメリットを紹介します。

今回紹介するデメリットは以下の3つです。

- 無利息期間がない

- 借入限度額が低い

- 返済方法が振り込みか来店・窓口のみ

それでは順番に説明していきます。

学生ローンには無利息期間がないのがデメリットです。

一般的な消費者金融のカードローンでは無利息期間が設定されていることが多いです。

無利息期間とは、その名の通り借り入れをしていても利息が0円の期間のことです。

金利0円の期間が30日ほど設定されている消費者金融が多いです。

学生ローンでは無利息期間が設定されていないため、返済のときには必ず利息を払う必要があります。

返済期間が長引くほど完済が困難になりますので、注意が必要です。

消費者金融よりも借入限度額が低いのもデメリットです。

学生ローンでは最高でも50万円が限度額になっている会社がほとんどです。

また未成年や収入が少ない方は限度額が10万円程度になってしまう方もいます。

なぜなら学生ローンも消費者金融と同じ貸金業法の会社だからです。

貸金業法では年収の3分の1を超える貸付ができません。

限度額の50万円を借りるためには年間150万円以上稼いでいる必要があるわけです。

最後に返済方法が振り込みか窓口での支払いのみなのは大きなデメリットです。

消費者金融では返済方法に以下のようなものがあります。

- コンビニATMでの支払い

- 店舗ATMでの支払い

- 専用アプリでの支払い

- ネットバンキングでの振り込み

など振り込みと窓口以外にも、返済方法が多く設定されています。

学生ローンは消費者金融よりも返済方法が少ないので、忙しいときには返済のハードルや負担が大きくなってしまいます。

また営業時間内に窓口にいけなくなると、すぐに滞納になってしまいます。

返済方法の少なさはデメリットになるので、自分でしっかりと返済スケジュールを計画しておきましょう。

>>お金が必要な時に、今すぐ一時的にお金を借りれる【最新版】

学生ローンと銀行カードローン・消費者金融カードローンの違い

ここでは学生ローンと銀行カードローン・消費者金融カードローンの違いを紹介します。

それぞれの情報を下の表にまとめたのでご覧ください。

| 金利 | 限度額 | 申込み条件 | 即日融資 | 無利息期間サービス | |

|---|---|---|---|---|---|

| 学生ローン | 15%〜18% | 50 万円 | ・20歳以上の学生 ・毎月安定した収入がある |

可 | 無 |

| 銀行カードローン | 2%〜18% | 最大800万円 | ・申込時に満20歳以上69歳以下 ・安定した収入がある ・銀行指定の保証会社の保証を受けることが可能 |

不可 | 無 |

| 消費者金融カードローン | 3%〜18% | 最大800万円 | ・満20歳以上である ・安定した収入がある |

可 | 有 |

それでは学生ローンと銀行カードローン・消費者金融カードローンのそれぞれの違いを解説します。

年齢制限についてですが、どのローンも20歳以上が条件です。

未成年で学生の場合は会社によっては学生ローンで借入が可能になる場合があります。

限度額は学生ローンが最も低いという結果です。

大きな金額の借入が必要であれば、銀行カードローンか消費者金融カードローンを利用するのがいいでしょう。

お金がすぐに必要であったり、即日融資がご希望の場合は、消費者金融カードローンや学生ローンは対応しています。

銀行カードローンは審査などに時間がかかることがありますので、すぐにお金が必要な方には向かないです。

また無利息期間は消費者金融カードローンのみに設定されています。

少額の借入ですぐに返済ができる計画ならば、無利息期間のある消費者金融カードローンを使うとお得になります。

>>お金が必要な時に、今すぐ一時的にお金を借りれる【最新版】

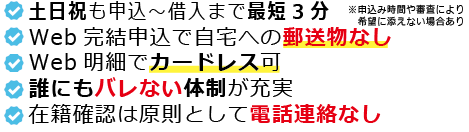

プロミスは18歳・19歳の学生も親にバレないでお金を借りることができる

| プロミスの基本情報 | |

|---|---|

| 年齢制限 | 18歳~74歳※申込時の年齢が18歳・19歳の場合は、収入証明書類の提出が必須。(高校生(定時制高校生および高等専門学校生も含む)は申込不可)※収入が年金のみの方は申込不可 |

| 借入限度額 | 1~500万円 |

| 金利(利息) | 4.5%~17.8% |

| 融資スピード | 最短3分の即日融資 (※審査状況によって変動) |

| 無利息期間 | 初回借入日の翌日から30日間 |

| 親・アルバイト先にバレない? | ◎ |

プロミスは大手消費者金融の中で唯一、18歳・19歳の学生でも借りれるカードローンです。

アルバイトなどの収入があれば、学生でもお金を借りることができます。

また、プロミスは申し込みから最短3分でお金を借りることができます。

「今すぐお金を借りたい」という学生にとっては、非常に便利なカードローンです。

プロミスのメリットの1つとして、三井住友銀行ATMを利用すれば、プロミスのATM手数料が無料で使えます。

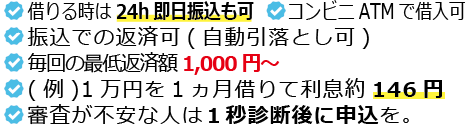

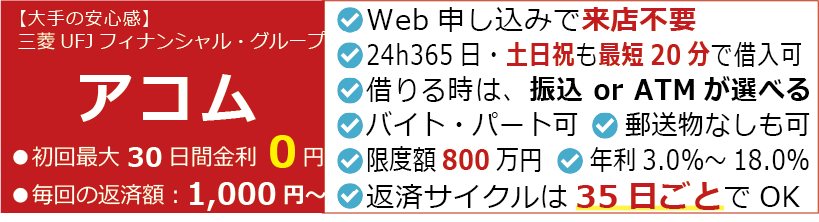

アコムは20歳以上の学生でも借りれるおすすめの消費者金融

| アコムの基本情報 | |

|---|---|

| 年齢制限 | 満20歳以上 |

| 借入限度額 | 1~800万円 |

| 金利(利息) | 3.0%~18.0% |

| 融資スピード | 最短20分の即日融資 (※審査状況によって変動) |

| 無利息期間 | 契約日の翌日から30日間 |

| 親・アルバイト先にバレない? | ◎ |

アコムは20歳以上でアルバイトなどの収入があれば、学生でも借りれるカードローンです。

アコムもプロミスと同じように、最短20分の即日融資ですぐに借りることができます。

無利息期間も設けられており、契約日の翌日から30日間は利息が発生しません。

借りたお金を次のバイトの給料日で返済できれば、利息ゼロでお金を借りることもできます。

分割払いにして少しずつ返済することも可能です。

SMBCモビットも学生で親バレせずに借りれるローン

| SMBCモビットの基本情報 | |

|---|---|

| 年齢制限 | 満20歳~74歳 |

| 借入限度額 | 1~800万円 |

| 金利(利息) | 3.0%~18.0% |

| 融資スピード | 最短30分の即日融資 (※審査状況によって変動) |

| 無利息期間 | なし |

| 親・アルバイト先にバレない? | ◎ |

「お金を借りるのは怖いので安心・安全にお金を借りたい…」

学生でお金を借りる時は、「不審な会社で借りたらやばい」という不安がどうしても頭によぎります。

そういった学生は、SMBCモビットで借りるのがおすすめです。

SMBCモビットは、大手金融機関のSMBCグループが運営する消費者金融カードローンです。

普段の口座に利用していたり、多くの人が利用しているので安心してお金を借りることができます。

レイクは学生ローンはないが電話での在籍確認なしで即日で借りれる

| レイクの基本情報 | |

|---|---|

| 年齢制限 | 満20歳~70歳 |

| 借入限度額 | 1~500万円 |

| 金利(利息) | 4.5%~18.0% |

| 融資スピード | 最短25分の即日融資 (※審査状況によって変動) |

| 無利息期間 | 60日または180日 |

| 親・アルバイト先にバレない? | ◎ |

「とにかく利息を抑えて低金利でお金を借りたい!」

そういった場合はレイクがおすすめです。

大手消費者金融の中でトップクラスの無利息期間の長さがあります。

無利息期間は通常30日ほどですが、レイクの無利息期間は60日または180日と選ぶことができます。

(申し込み条件によって決定することもあります。)

最低でも2カ月間(60日)は利息が発生しないため、その間にお金を貯めて返済すれば、利息ゼロでお金を借りれる可能性が高いです。

学生がお金を借りる学生ローン・カードローン以外の方法

学生がお金を借りるための学生ローン・カードローン以外の方法を紹介します。

今回は3つの方法を紹介します。

- 奨学金制度を利用する

- クレジットカードのキャッシング枠でお金を借りる

- ゆうちょ銀行の貯金担保自動貸付でお金を借りる

事前に審査が必要なものから、審査なしで借入ができるものまでいろいろです。

自分の状況や、いつまでにいくら必要なのかによって利用するサービスを選んでみてください。

また奨学金のように多くの方が聞いたことがある制度もあれば、なかなか聞いたことがない、どのような仕組みなのかわからない制度もあります。

この記事を参考にして、借入の検討をしてください。

奨学金制度を利用する

学生が学生ローンやカードローン以外の方法でお金を借りるには、奨学金制度を利用する方法があります。

奨学金制度とは、家庭の事情などで経済的に余裕がなく、進学などにお金が必要な学生に学費を貸してくれる制度のことです。

貸与型奨学金と給付型奨学金の2種類があり、返済不要のものや金利の違いなどもあります。

奨学金制度を活用することで、毎月決まった金額を借りることが可能です。

奨学金を学費に充てることで、経済的な負担がとても軽くなります。(奨学金の使い道は?授業料・学費以外の生活費や遊び等自由に使っていいのか等解説)

奨学金を学費に使うことができれば、アルバイトや仕送りのお金を生活費に回す余裕がでてきます。

ただし奨学金も借入をしていることになりますので、卒業後に返済義務が発生します。

社会人になり、しっかりと就職して返済していきましょう。

ある程度の貯金ができたら一括で繰上げ返済してしまうと返済のストレスが減ります。

挑戦してみましょう。

クレジットカードのキャッシング枠でお金を借りる

クレジットカードを持っている方はクレジットカードのキャッシング枠でお金を借りる方法もあります。

キャッシング機能とは、クレジットカードについているカードローンで、コンビニのATMなどでお金を借りることができる制度です。

キャッシング機能を使う場合には事前に申込みと審査が必要になります。

人によってはクレジットカードに申し込むときにいっしょに申し込んでいるひともいると思いますので、自分のカードの契約を確認してみてください。

すでに審査に通過していれば、設定した限度額内で、お近くのコンビニATMから借入をすることが可能です。

近くのATMで借入・返済が可能なので、必要なときに必要な分の借入が可能になるのがメリットです。

借りたあとは返済が必要なので、計画的な利用をしてください。

ゆうちょ銀行の貯金担保自動貸付でお金を借りる

ゆうちょ銀行(郵便局)でお金を借りる方法、貯金担保自動貸付もあります。

ゆうちょ銀行の貯金担保自動貸付を聞いたことがない方もいると思います。

ゆうちょ銀行に預けている「定期貯金」や「定額貯金」を担保に貸付をするサービスのことです。

ゆうちょ銀行に口座を持っていてお金を預けたり積み立てていることが前提になるサービスです。

口座の残高以上に引き出せて、年利1%以下の低金利で借りることが可能です。

返済が難しくなった場合は、定期預金などを解約することで返済扱いになるのもポイントです。

定期貯金の残高内の金額しか借りることができませんが、審査なしで即日借入ができるのでお金を借りるときに検討してみてください。

>>お金が必要な時に、今すぐ一時的にお金を借りれる【最新版】

学生ローンでの借金はやめたほうがいい!借金生活をしないためにできる対策

ここでは借金生活をしないためにできる対策を紹介します。

今回は4つの対策を紹介します。

- 仕送りとアルバイトの収入内で生活をする

- スマホを使いすぎない!格安プランも検討する

- 個人間融資やソフト闇金からの借入は絶対にしない

- 怪しいやばいバイトは犯罪の可能性もあるので手を出さない

誰でも借金生活はしたくないはずです。

これらの対策を徹底すれば、借金生活になるリスクは大きく減ります。

ぜひ参考にして、今日からでも実践してみてください。

仕送りとアルバイト収入内で生活をする

借金生活をしないためにすぐに取り組めることは、仕送りとアルバイト収入内で生活をすることです。

1ヶ月の生活費が仕送りとアルバイトの収入内で抑えることができれば、借金をする必要はなくなります。

そのために必要なポイントは以下のものです。

- 自分の生活費の中に無駄なお金はないか

- 付き合いや飲み会、趣味などに無駄使いをしていないか

- もっと固定費などの節約ができないか

上記のポイントを1つずつ把握していくことが大切です。

安定した生活をするためには生活の見直しと、月々の収支の見える化をする必要があります。

しっかりと家計簿をつけるなどして、収入の範囲内で生活することができるように取り組みましょう。

家計簿を手書きで作るのがめんどくさいと感じる人は、家計簿アプリもあります。

情報を入力したり、レシートの写真をとるだけで家計簿が作成できるという便利なものです。

自分の生活を把握して、毎月の収入の範囲内で生活できるようにしましょう。

スマホの使い過ぎや課金には注意!プラン変更も検討

スマホの使いすぎや課金にも注意をしましょう。

月々の携帯代が高い場合はプランやキャリアの変更も考える必要があります。

スマホなどの通信費は毎月必ず発生してしまう固定費です。

固定費を抑えることができれば、その後も安くなるので大きな節約になります。

今はスマホでゲームをしたり動画を見たり、サブスクを使う人も多いはず。

クレジットカードの情報も登録していて、すぐに課金ができるという人も多いのではないでしょうか。

一回の金額は小さくても繰り返すと大きな出費になります。

- あまり使っていない無駄なサブスクは解約する

- 使いすぎてしまうゲームはアンインストールする

- スマホ内のクレジットカードの登録を解除する

上記のような対策をしてスマホ経由での出費を減らしていきましょう。

それでもどうしても通信費が減らない場合は格安プランへの変更を検討すると効果的です。

個人間融資やソフト闇金などからは借りない

お金に困っても個人間融資やソフト闇金などから借りるのはやめましょう。

個人間融資やソフト闇金は法律に則っているわけではないので、大きなトラブルに巻き込まれる可能性があるからです。

例えば以下のようなものです。

- 法外な金利が設定されている

- 借金の取り立てが厳しい

- 契約書が不利な条件でかわされてしまう

個人間融資やソフト闇金から借入をするくらいなら、しっかりと法律に則って業務をしている企業や、親などに相談してみましょう。(本当に貸してくれる個人間融資はある?借りれた成功例や危険性等実際に調査)

個人間融資やソフト闇金は法律に則っているわけではありません。

そのため、金利が貸主の一存で決まります。

法外な金利であっても契約書にサインしてしまえば払うしかありません。

借りたあとにトラブルにならないように認可を受けた会社から借入をするか、親に相談しましょう。(親にお金を借りるのが言いづらいなら)

怪しいやばいバイトは犯罪の危険性アリなので手を出さない

怪しいやばいバイトは犯罪の危険性があるので手を出さないように注意しましょう。

簡単に稼げる、大したことをしないのに高収入というバイトは、知らないうちに犯罪の一部を手伝わされてしまう可能性があります。

すべてが犯罪というわけではありませんが、リスクがゼロでないのであれば、やらないのがベストです。

犯罪に巻き込まれてしまえば、自分が危険なだけでなく、家族や身近な人にも迷惑がかかります。

怪しいバイトに手を出すよりも、地道にコツコツと働くのが安全で確実です。

お金借りるEX:山口

お金借りるEX:山口

>>今すぐお金を借りる【最新ランキング】<<

>>今すぐお金を借りる【最新ランキング】<<